Меры по устранению негативного влияния от повышения ключевой ставки ЦБ на производства с высокой добавленной стоимостью в России

Опубликована 10.12.2025 г.

В существующей кредитно-денежной политики имеем своего рода оковы неоколониализма в рамках которых Россия должна оставаться в роли сырьевого придатка стран Коллективного Запада.

В стратегии которой, борьба с инфляцией в России (инфляция также приносится из вне, из тех же стран Коллективного Запада) должна наносить финансовый урон отечественным производствам с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия. Делая их малорентабельными, убыточными, вести к большей закредитованности перед банками и последующему их банкротству в интересах транснациональных корпораций.

Без снятия данных оков неоколониализма, необходимой должной нейтрализации (сведения к минимуму) их негативных влияний на производства, все нынешние усилия правительства будут тщетными, иметь низкие результаты не удовлетворяющие ожиданиям в достижении технологического суверенитета и технологического лидерства, обеспечения темпов роста российской экономики, опережающий мировой.

От повышения ключевой ставки Центральным банком России в большей степени страдают производства создающие продукцию с высокой добавленной стоимостью (к которым относятся высокотехнологичные и наукоёмкие отросли) и имеющие более длительный период оборотных средств предприятия (те же сельхозтоваропроизводители).

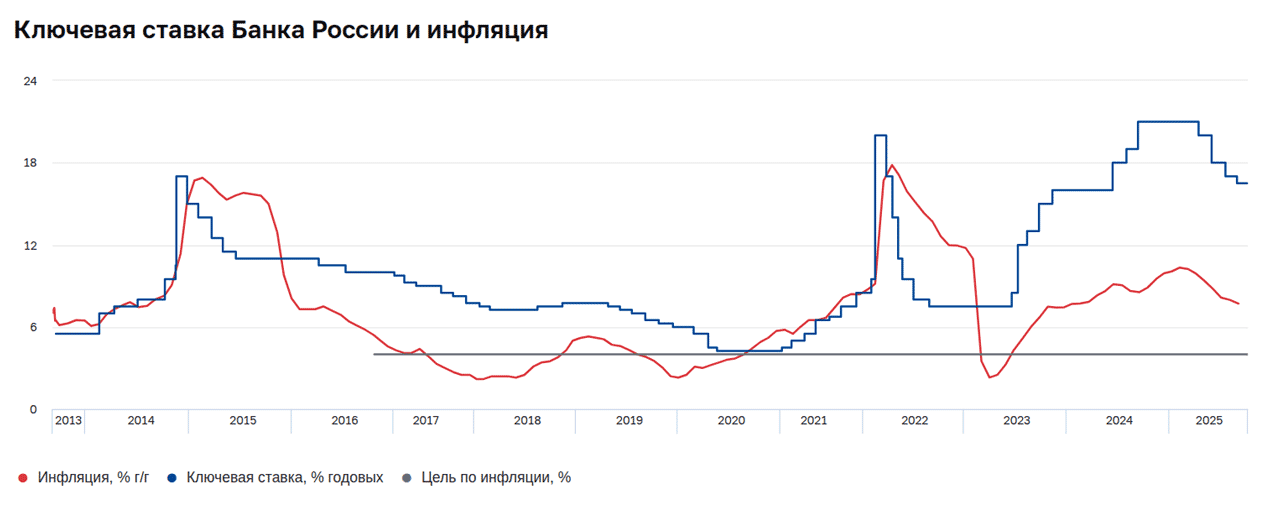

Повышение ключевой ставки ЦБ в целях борьбы с инфляцией (таргетирование инфляции) ведёт на начальном этапе к росту самой инфляции и только где-то через год-полтора к её снижению.

Но этого времени более чем достаточно чтобы выросшая инфляция успела съесть (обесценить) значительную часть оборотных финансовых средств у производителей имеющих более длительный период оборотных средств и у производств в высокой добавленной стоимостью.

Тем самым сильно снижая их рентабельность и конкурентоспособность, увеличивая их закредитованность перед баками (так как для восстановления оборотных финансовых средств производствам приходится брать кредиты под более высокие проценты), как и ведущие к возможному банкротству какого-либо из поставщиков комплектующих в производственных цепочках создаваемой продукции и связанного с этим временного простоя предприятий высокотехнологичных и наукоёмких отраслей.

Как и в итоге приводит к общему замедлению темпов роста промышленного производства в России, препятствии в достижении технологического суверенитета (импортозамещения) и технологического лидерства России.

А в случае банкротства предприятий с высокой добавленной стоимостью, её и технологическим отставанием или утратой компетенций в производстве части высокотехнологичных, наукоёмких товаров.

По публикуемым Банком России денежно-кредитной и финансовой статистики.

На 01.07.2025 долг организаций и домашних хозяйств составил 163,9 трлн рублей.

Соотношение долга к ВВП (валовому внутреннему продукту) сохранилось примерно на уровне предыдущего квартала – 79,2%.

В структуре совокупного долга - долг Нефинансовых организации составил 98,4 трлн рублей, что составляет соотношение долга к ВВП 47,5%.

https://cbr.ru/statistics/macro_itm/dkfs/ext_dep_indicator/

Ещё информация из СМИ.

Компании направляли более 36% прибыли на обслуживание займов на конец сентября (2025 года) — это исторический максимум, показало исследование Центра макроэкономического анализа и краткосрочного прогнозирования. За год показатель вырос почти на 10 п.п., а за шесть лет — увеличился на 20 п.п.

Аналитики предупреждают: такая ситуация усиливает риски банкротств и дефолтов, ускоряет инфляцию и тормозит экономику. Несмотря на снижение ключевой ставки, долговые расходы бизнеса по итогам III квартала продолжили расти: компании сильно закредитованы и нередко вынуждены занимать, чтобы погашать старые обязательства, что, в свою очередь, снижает прибыль.

В нынешнем кредитном цикле доля корпоративных займов с плавающей ставкой (привязанных к изменяющейся ключевой ставке ЦБ) необычно высокая, у крупнейших банков она достигает около 75%. Такая конструкция и льготные программы позволили финансовым организациям (банкам) относительно спокойно пережить резкий рост ключевой с 7,5 до 21% в 2023–2024 годах, переложив основную нагрузку на бизнес и Минфин.

https://iz.ru/1983567/milana-gadzhieva/v-nashem-dolgu-pribylo-biznes-potratil-rekordnye-36-dohodov-na-kredity

Использование компаниями в своих оборотных финансовых средствах заёмных средств повышает их закредитованность и чувствительность к изменениям ключевой ставки (доля корпоративных займов с плавающей ставкой у крупнейших банков достигает около 75%).

По публикуемым Банком России - Основные направления единой государственной денежно-кредитной политики на 2026 год и период 2027 и 2028 годов, в разделе 13. Процентные расходы компаний и канал издержек.

В 2024 году отношение процентных платежей к себестоимости продаж российских компаний нефинансового сектора увеличилось до 4,0% после 3,1% в 2023 году. При этом для отрасли обработки отношение увеличилась до 4,7% (после 3,4% в 2023 году), в сельском хозяйстве до 7,0% (после 5,2% в 2023 году).

Влияние повышение ключевой ставки на повышение цен товаров и услуг (связанное с увеличением для товаропроизводителей процентных расходов на выплаты по кредитам) оценивается Центральным банком как соотношение: на однопроцентный прирост ключевой ставки в ответ ожидается прирост цены товаров и услуг в 0,26 процентных пункта. Источник: документ в формате .pdf на сайте Банка России - Аналитическая записка «Процентные расходы российских компаний ноябрь 2024» https://cbr.ru/Content/Document/File/169979/analytic_note_20241114_ddkp.pdf

Правда данное соотношение 1 к 0,26 необходимо увеличить в 1,5 - 2 раза (в диапазоне от 0,26 до 0,5 на однопроцентный прирост ключевой ставки). Так как в данной аналитической записке прослеживается явное лукавство в проведении расчётов, способствующее занижению итоговых результатов, начиная с фильтрации.

Так, если из расчётов отфильтровали (убрали) компании с высокой закредитованностью (более 1,5 по показателю процентные расходы / себестоимость продаж), то надо было также и отфильтровать (убрать) компании которым было предоставлено льготное государственное кредитование занижающие процентные расходы по кредитам.

(Так, за 2023 год используемый в расчётах, доля объема кредитов, предоставленных ЮЛ и ИП в рублях по льготным процентным ставкам, в общем объеме кредитов, предоставленных ЮЛ и ИП в рублях, колебалась по месяцам от 4,0 до 6,0% (информация из документа из раздела сайта Банка России - Сведения о размещенных и привлеченных средствах))

В расчётах аналитической записки если и учли, что в ответ на повышение ключевой ставки по процентным расходам ранее взятых кредитов, для сохранения прибыли компаниям придётся повышать цену на свой товар. Но почему-то не стали учитывать (в тексте это явным образом не отображено), что повысят товары и услуги все компании задействованных в производственных цепочках. А значит ранее взятых кредитов (до повышения ключевой ставки ЦБ) на оборотные средства предприятия уже не хватит на производство товаров в том же объёме. И компаниям дополнительно придётся брать новые кредиты на восполнения оборотных средств, что увеличит совокупные процентные расходы по кредитам, а с этим ещё больше потребуется повышать цену на свой товар.

Так же не учли, что ежегодно, вслед за инфляцией государство выполняет социальные обязательства перед гражданами в повышении минимального размера оплаты труда (МРОТ) для работающих граждан. Это от компаний потребует повышение расходов на фонд оплаты труда, закладывая эти расходы в повышение стоимости своих товаров.

Далее, не учли то, что повышение ключевой ставки направлено на охлаждение экономики (снижению спроса), ведёт в некоторых отраслях (производствах) к сокращению объёма производимого товара. А если меньше производится товара, то выше себестоимость данного товара и его конечная цена.

Ещё не учли то, что компании из-за высокой конкуренции товаров на внутреннем и внешнем рынках сбыта и установления заниженных закупочных цен ритейлом (розничной торговлей), могут вместо повышения цены производимого товара (в ответ на повышения ключевой ставки ЦБ) снизить рентабельность своего производства. Что ведёт производство в предбанкротное состояние, до полного его ухода с рынка, с заменой отечественных товаров на импортные. Что идёт в разрез с требованием государства в достижении технологического суверенитета (импортозамещения).

Поэтому в расчётах необходимо так же учитывать процент снижения рентабельности (снижение объёмов продаж товара или выручки) компаний от повышения ключевой ставки ЦБ (суммируя её к ответному росту цены товара на повышения ключевой ставки ЦБ) для компаний производящих отечественные продуктовые и потребительские товары повышенного спроса, где для отдельных товаров необходимо наоборот наращивать объёмы производства, а не сокращать (потребительский спрос на них невозможно охладить, заставив меньше потреблять мясо, яйца и т.д.).

Как и в проводимых расчётах не исключать (не отфильтровывать) компании с высокой закредитованностью относящиеся к производств, где требуется увеличить производство отдельных потребительских товаров, добиться импортозамещения, и компаний выпускающих незаменимые отечественные компоненты (комплектующие, материалы) в производстве других товаров.

Государственный бюджет также теряет в объёмах налоговых платежей.

Помимо того что из-за повышения ключевой ставки ЦБ производствам приходится выплачивать возросшие процентные обязательства по ранее взятым кредитам (привязанных к размеру ключевой ставки).

Так и для восстановления оборотных финансовых средств производствам приходится брать кредиты (перекредитовываться) под более высокие проценты.

Что в первом и во-втором случае, приводит к частичному уменьшению налогооблагаемой базы на размер уплаты процентов по кредитам (не облагаемой базы), сумма которых из-за высоких процентов по кредитам, в течении последующих нескольких лет, может быть сопоставима с размером взятого кредита.

Согласно Налоговому кодексу производитель вычитает из своей налогооблагаемой базы суммы выплаты процентам по взятым кредитам.

С сумм процентов по кредитам уплачивает налоги банк-кредитор.

Вот только размер данных налогов в несколько раз меньше.

Потому что в структуре процентов по кредитам (к примеру, от той же ставки в 20%) чистая процентная маржа банков составляет только от 4 до 4,5 % (лишь 1/5 часть, с которой уплачивается налог на прибыль банком). А всё остальное является процентами по банковским вкладам вкладчикам которые облагаются налогом НДФЛ за минусом не облагаемой суммы зависящей от ключевой ставки, существенно снижающей итоговое налогообложение.

Стоит посчитать размер итоговой налоговой ставки с банковских вкладов в целом по России за 2025 году.

Для расчёта взяты следующие данные (доступные в интернете):

- сумма вкладов россиян в первом полугодии 2025 года достигла 59,8 трлн руб., увеличившись на 6,4% с начала года, сообщили в официальном Telegram-канале корпорации «Агентство по страхованию вкладов».

(Соответственно на начало 2025 года, сумма вкладов составляла 56,2 трлн.руб ((59,8/106,4)*100=56,2));

- максимальная процентная ставка по рублевым вкладам десяти крупнейших банков России во второй декаде октября 2025 года составила 15,45%;

- поступление НДФЛ на доходы в виде процентов по вкладам в 2026 году может составить 567,6 млрд рублей, следует из пояснительной записки к проекту федерального бюджета на ближайшую трехлетку.

Исходя из размеров вкладов в первом полугодии 56,2 трлн.руб и втором полугодии 59,8 трлн.руб., и ставки по вкладам в 15,45% , сумма доходов по вкладам за 2025 год должна составить 8,962 трлн.руб ((56,2/100*15,45)/2=4,342) ((59,8/100*15,45)/2=4,620) (4,342+4,620=8,962), с которой подлежит уплатить налог по вкладам в следующем 2026 году.

Если Минфин планирует получить в бюджет от налога на вклады - до 567,6 млрд рублей в 2026 году за предыдущий 2025 год, с высчитанной суммы 8,962 трлн.руб (8962 млрд.руб).

То, средняя ставка налога по вкладам должна составить около 6,3% (567,6*100/8962=6,3%).

В итоге, с большей части (4/5 части) от суммы выплаты процентам по взятым кредитам взятыми производствами для восполнения оборотных средств от банков в федеральный и региональные бюджеты поступит только около 6,3% налогов.

Общее же налогообложение всей суммы процентов по кредиту уплаченного производствами (с учётом в структуре 1/5 части маржи банков) составит 10% ((6,3%+6,3%+6,3%+6,3%+25%)/5=10,4%), что на 15 процентных пунктов (или в 2,4 раза) меньше в сравнении с налогом на прибыль 25% (для большинства компаний).

Отсюда очевидные для государственного бюджета существенные потери в объёмах поступлений налоговых платежей, когда происходит частичное уменьшение высоко облагаемой налоговой базы, с замещением её на низко облагаемую кредитную налоговую базу.

С учётом того, что в структуре совокупного долга - долг Нефинансовых организации составил 98,4 трлн рублей (что составляет соотношение долга к ВВП 47,5%), можно посчитать сколько государственный бюджет будет терять от увеличения на один процентный пункт повышения ключевой ставки ЦБ, из-за замещения высоко облагаемой налоговой базы на низко облагаемую кредитную налоговую базу.

1 процентный пункт от 98,4 трлн.руб составляет 984 млрд.руб.

10% низкого налогообложения с процентов кредиту 984 млрд.руб составляет 98,4 млрд.руб

25% налога налога на прибыль с производств с налогооблагаемой суммы 984 млрд.руб составляет 246 млрд.руб (948/100*25=246).

Разница или она же потеря в объёмах налоговых поступлений на 1 процентный пункт повышения ключевой ставки ЦБ, составит 147,6 млрд.руб за год (246-98,4=147,6).

Если ЦБ повысит ключевую ставку на 10 процентных пунктов, то потеря в объёмах налоговых поступлений в государственный бюджет составит около 1,5 трлн.руб (1,476 трлн.руб).

При этом высокая ключевая ставка ЦБ может оставаться в течении 2-х, а то и 3-х лет.

Выгодопреобретателями от повышения ключевой ставки ЦБ являются банки выдающие кредиты под более высокие проценты (с большей маржинальной прибылью для себя), увеличивающие свою доходность в период роста инфляции. Как и в случае банкротства предприятий с высокой добавленной стоимостью, они могу распродать бывшие производственные площади нерентабельного высокотехнологичного производства в городской черте, под более рентабельные проекты связанные с строительством дорогого жилья или торгово-развлекательных центров.

Сильная уязвимость производств от повышения ключевой ставки ЦБ связана с закреплением нормами ВТО (Всемирной торговой организации) ограничений на оказание «правительственной помощи экономическому развитию» и «субсидированию» своим отечественным товаропроизводителям.

Поэтому в существующей бюджетно-налоговой политике правительства отсутствует нормы (защиты, компенсации и развития) взаимоувязанные с действиями по повышению ключевой ставки ЦБ (с действиями по таргетированию инфляции в рамках кредитно-денежной политики ЦБ) в интересах производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия.

В результате имеем своего рода оковы неоколониализма в рамках которых Россия должна оставаться в роли сырьевого придатка стран Коллективного Запада (и в интересах лоббируемыми ими транснациональных корпораций).

В стратегии которой, борьба с инфляцией в России (инфляция также приносится из вне, из тех же стран Коллективного Запада) должна наносить финансовый урон отечественным производствам с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия. Делая их малорентабельными, убыточными, вести к большей закредитованности перед банками и последующему их банкротству в интересах транснациональных корпораций.

Из производственных отраслей в российских условиях остаются рентабельными сырьевые производства, как имеющих меньший период обращения оборотных финансовых средств, из-за чего менее подверженных негативному влиянию инфляции, их обесцениванию.

Без снятия данных оков неоколониализма, необходимой должной нейтрализации (сведения к минимуму) их негативных влияний на производства, все нынешние усилия правительства будут тщетными, иметь низкие результаты не удовлетворяющие ожиданиям в достижении технологического суверенитета и технологического лидерства, обеспечения темпов роста российской экономики, опережающий мировой (для справки, по прогнозу Международного валютного фонда (МВФ), темпы роста мировой экономики в 2025 году составят 3,2%).

Экономический рост России в 2025 году составит менее 1%, но это планово и ожидаемо. Об этом заявил министр финансов РФ Антон Силуанов в интервью телеканалу РБК на полях форума ВТБ "Россия зовет!", 3 декабря https://tass.ru/ekonomika/25799427

При этом заставляя российскую экономику (отечественную промышленность) балансировать в узких рамках возможностей для своего развития и роста, что больше похоже, как выразился Президент России В.В. Путин на совещании по экономическим вопросам в сентябре 2025 года, с прохождением «по острому лезвию».

Президент России Владимир Путин заявил, что для роста российской экономики и снижения инфляции необходимо пройти «по острому лезвию». Это приведет к «мягкой посадке» экономической ситуации, о которой в правительстве говорят давно, отметил он.

«Соглашались (в правительстве.— “Ъ”) с тем, что это неизбежно приведет к охлаждению экономики, к ее, как мы говорили тогда, мягкой посадке. И общим мнением было также, что необходимо пройти по такому острому лезвию: и макроэкономическую политику не подорвать, и экономику не переохладить, не заморозить ее»,— сказал господин Путин на совещании по экономическим вопросам в Кремле (цитата по сайту Кремля).

https://www.kommersant.ru/doc/8040591

В Кремле под председательством Президента прошло совещание по экономическим вопросам. 15 сентября 2025 года (цитаты по сайту Кремля)

В. Путин:

…«Мы должны не просто идти в ногу с глобальной экономикой, а стремиться опережать её динамику – за счёт раскрытия собственного потенциала отраслей, регионов и территорий, развития связей с зарубежными партнёрами, за счёт широкого внедрения передовых технологий, освоения новых перспективных направлений современной экономики.»

«Для достижения этой цели нужно взаимно увязывать меры бюджетно-налоговой и денежно-кредитной политики, настраивать их прежде всего на поддержку и стимулирование роста.»

http://www.kremlin.ru/events/president/news/77997

Проведение Россией специальной военной операции (СВО) на Украине и введение против России санкций экономического и финансового характера странами Коллективного Запада, предоставляет для России окно возможности для снятия оков неоколониализма удерживающих развитие и рост отечественных производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия. Через принятия следующих мер компенсации, поддержки и стимулирования данных производств. (В качестве защитных мер борьбы с неоколониализмом.)

Первое. Компенсировать по средством возврата (вычета) части налога НДС (ЕСХН для сельхозпроизводителей) для производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия негативных последствий от повышения ключевой ставки ЦБ (в диапазоне выше среднегодового уровня показателя инфляции за прошедший период оборотных средств производств) приводящих к обесцениванию их части оборотных финансовых средств.

То есть.

Если Центральный банк поднял ключевую ставку, к примеру на 10 процентных пунктов выше уровня среднегодовой инфляции, а с этим увеличил для производств процентные расходы по ранее взятым кредитам. Из-за чего в ответ производства вынуждены повышать цену себестоимости на свои производимые товары на 0,26 — 0,5 от ключевой ставки в зависимости от отрасли, что в итоге привело к росту инфляции в стране и обесцениванию части оборотных средства предприятий с длительным периодом обращения.

То, налоговая служба должна предоставить данным предприятиям налоговый вычет по НДС, равный увеличенным (поднятым) процентным пунктам ключевой ставки (для единого сельскохозяйственного налога из соотношения НДС к процентным пунктам поднятой ключевой ставки) помноженный на коэффициент повышения производствами цены себестоимости своего товара в зависимости от отрасли (0,26-0,5 в ответ на повышение одно процентного пункта ключевой ставки ЦБ), за вычетом части субсидированных государством налоговых ставок по взятым льготным кредитам, если такие имеются у производства (в определённых пропорциях к изменениям относительно уровня ключевой ставки ЦБ на момент выдачи льготного кредита.

Так к примеру, если у производства имеется взятый льготный кредит, субсидирование государством по которому составляет порядка 4 процентных пунктов. То на повышение ключевой ставки ЦБ относительно его уровня на момент выдачи этого кредита, вычитание из части субсидированных государством налоговых ставок по данному льготному кредиту составит: за 1-вый процентный пункт составит 80%, за 2-ой процентный пункт составит 60%, за 3-ий процентный пункт составит 40%, за 4-ый процентный пункт составит 20%, за 5-ый и последующие процентные пункты составит 0%).

Налоговый вычет высчитывается из суммы уплаченных по налогу от реализованных товаров только на внутрироссийском рынке (не экспортируемым в другие страны, с которых не уплачивается или же возвращается НДС), частично реализованных товаров (находящихся в лизинге) и находящихся на складе ещё не реализованной скоропортящейся продукции (продовольственной и сельскохозяйственной продукции) за последний период оборотных средств на момент введения повышенной ключевой ставки ЦБ.

Не реализованная (не проданная) продукция не относящаяся к скоропортящейся продукции (те же машины, техника, вещи т.д.), как и ранее продукция которая в последствии была возвращена покупателем (посредником) не учитываются, чтобы товаропроизводители не были заинтересованы в придерживании своей продукции (создавая мнимую нехватку товара), для продолжительного удержания её высокой цены реализации (продажи). Тогда в преддверии каждого заседания Центрального банка по ключевой ставке, производители будут стараться распродать больше своего товара (а не только лишь в конце года).

Степень (процент) возврата налогового вычета должна ещё зависеть от требуемого уровня локализации производств, для стимулирования импортозамещения.

В связи с тем, что в государственном и региональных бюджетах не закладываются средства на возврат налоговый вычета для производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия, на случай поднятия ключевой ставки ЦБ (связанной с ней добавленной инфляции). Как и в существующем государственном Фонде развития промышленности может быть недостаточно финансов на одновременный полный возврат налогового вычета всем данным производствам и предприятиям.

Тогда возврат налогового вычета осуществляется Налоговой по мере поступления налогов (НДС, ЕСХН) от последующей продажи товаров данных производств (как вычитаемых из уплаченного НДС определённой суммы за каждую проданную единицу объёма товара), с дополнительным перерасчётом процентов компенсации за задержку к уровню годовой инфляции.

Второе. В связи с тем, что установленная повышенная ставка Центральным банком, может быть оставаться высокой в течении продолжительного времени.

Необходимо введение дополнительного возврата части налога НДС для производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия, но только от последующей перепродажи их продукции перепродавцами, равной 1/10 ключевой ставки ЦБ от их уплачиваемого НДС с каждой единицы объёма перепроданного их товара (для налогов от перепродажи уплачиваемых по упрощённой системе налогообложения (УСН) исходя из эквивалентного соотношения НДС к 1/10 процентным пунктам поднятой ключевой ставки).

Для облегчения налогового администрирования налога НДС для учёта последующей перепродажи товара (от отпускной цены производителя, последующей оптовой цены на складах, до конечной розничной цены продажи покупателям), и определения возвращаемой части НДС товаропроизводителям от каждой новой цены перепродажи их товара (1/10 ключевой ставки ЦБ от уплачиваемого НДС с каждой единицы объёма перепроданного их товара).

Необходимо введение дополнительного финансового стимулирования для банков в их более полном (более тщательном) администрировании налогов НДС и налогов по УСН, предоставлении информации в налоговую службу о продаже и последующей перепродажи каждой единицы товаров, и онлайн бухгалтерии для юридических лиц. Так же в предоставлении информации в налоговую службу об объёмах (количестве) закупаемых всех комплектующих, компонентов и материалов используемых для производства товаров (продуктов), выполняемых работ (услуг), для возможности определения уровня локализации отечественного производства и упреждения недобросовестных попыток бизнесом снижения качества своего товара и предоставляемых услуг, заменяя используемые материалы на менее качественные или уменьшая их количество в объёме выполняемых работ (услуг).

Посредством предоставления банкам уменьшенного налогообложения на их банковские услуги эквайринга (услуги безналичной оплаты за товары), и банковских услуг онлайн бухгалтерии для юридических лиц, в зависимости от качества банковского администрирования налогов и учёта закупаемых материальных средств используемых в производстве товаров (услуг), от уровня снижении бюрократической отчётности и уменьшении объёма работы производственных отделов предприятий в онлайн бухгалтерии для юридических лиц.

За счёт введения выше приведённых 2-х компенсации по налогу НДС для производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия, минимизируются негативные последствия от повышения ключевой ставки ЦБ (неразрывно связанной с ней дополнительной повышенной инфляции), полностью компенсируя обесценивание их части оборотных финансовых средств.

Тем самым производствам не потребуется брать кредиты для восстановления своих оборотных средств, а с этим и повышать цену себестоимости на свою продукцию (товар), что будет в меньшей степени провоцировать рост инфляции вслед за повышением ключевой ставки ЦБ.

В итоге, обеспечится гарантированная рентабельность и конкурентоспособность производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия, что станет надёжной основой для их дальнейшего развития и роста, способствующей в наращивании темпов роста всей российской экономики.

Так же повысится их финансовая устойчивость, что позволит им приобретать необходимое оборудование, комплектующие, технику в лизинг на прямую у производителей (не переплачивая банкам по процентам за покупку всего этого в кредит).

К примеру, в том же сельском хозяйстве поможет в наращивании мясо-молочного производства, птицеводства, тепличного хозяйства т.д., благодаря чему избежать возникновения дефицита продуктовых товаров (к примеру, тех же яиц) сдерживая рост цен на них.

Также будет способствовать снижению закредитованности (предотвращению банкротства) производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия. А с этим в большей степени будет сохраниться высоко облагаемая налоговая база производств, и высокий уровень отчислений налогов в государственный бюджет.

Третье. Очевидно, что возврат налогового вычета по НДС (ЕСХН) для производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия, приведёт к уменьшению налоговых поступлений в государственный бюджет.

Оценить приблизительно размер уменьшения налоговых поступлений (налогов НДС и ЕСХН) в государственный бюджет, связанного с предлагаемым возвратом налогового вычета по НДС (ЕСХН) для компенсации обесценивания части оборотных финансовых средств производств (с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия), можно отчасти через валовый внутренний продукт (ВВП). Так как внутренний валовый продукт (ВВП) — это общая рыночная стоимость всех товаров и услуг, произведённых в стране за период (год).

И при неком допущении, что период оборотных средств для части данных производств (по совокупности определяющий основной вклад в ВВП) так же (при грубом усреднении) составляет в пределах одного год.

В структуре валового внутреннего продукта России по публикуемым данным Росстата (который за 2024 год в рыночных ценах составил 201 152,1 млрд.руб) доля сельского хозяйства (относящегося к производствам длительным периодом обращения оборотных средств) с включением лесного хозяйство, охота, рыболовство и рыбоводство составила 3%.

К сведению, деятельность финансовая и страховая (относящаяся в банковской сфере, которая получает существенную прибыль от повышении ключевой ставки ЦБ) составила 4,4%.

Доля высокотехнологичных и наукоемких отраслей экономики в ВВП (рассчитываемая Росстатом по отдельной методике) составляет 23,3%, и последующие годы должна расти для обеспечения технологического суверенитета России.

При этом из наукоёмких отраслей следует исключить деятельность финансовую и страховую составляющую 4,4% , которая в условиях повышения ключевой ставки ЦБ получает сверх прибыли (и им не потребуется возврат НДС, а скорее наоборот необходимо повысить налог на прибыль для них).

Если повышение ключевой ставки ЦБ, к примеру на 10 процентных пунктов, приведёт из-за неразрывно связанной с ней дополнительной повышенной инфляции (повышения производствами цены себестоимости своего товара на 0,26-0,5 на однопроцентный рост ключевой ставки) к обесцениванию от 2,6% до 5% всей полученной выручки (оборотных финансовых средств предприятия) от продажи товаров (до уплаты налогов и страховых взносов) за последний период оборотных средств для сельского хозяйства и высокотехнологичных и наукоемких отраслей экономики.

То, исходя из их суммарной доли в ВВП России 21,9% (3+23,3—4,4=21,9), их оборотные средства должны уменьшится (обесцениться) в пределах от 0,6% до 1,1% (21,9/100*2,6=0,57) (21,9/100*5=1,1), что составит от 1,2 трлн.руб до 2,2 трлн.руб (201152,1млрд.руб/100*0,6=1207) (201152,1млрд.руб/100*1,1=2213).

Следовательно до 2,2 трлн.руб уменьшится размер налоговых поступлений в государственный бюджет, связанного с предлагаемым возвратом налогового вычета по НДС для компенсации обесценивания (из-за повышения ключевой ставки ЦБ на 10 процентных пунктов с неразрывно связанной с ней дополнительной повышенной инфляции) части оборотных финансовых средств производств (производств с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия).

Если государство сохранит высоко облагаемую базу у производств в 25% налога на прибыль организаций (вместо низкооблагаемого суммарного налогообложения процентов по кредиту 10%, высчитанного выше). Посредством возврата, к примеру 2,2 трлн.руб компенсацией в виде налогового вычета НДС за повышение ключевой ставки ЦБ на 10 процентных пунктов.

Что, неким образом соизмеримо с государственным вложением в производства под ставку 15% годовых (25%-10%=15), обеспечивающих возвратные налоговые отчисления в государственный бюджет в размере 332 млр.руб в год (2213млрд.руб/100%*15%=332).

То, за последующие 3 - 5 лет (соизмеримый срок на который берутся кредиты производствами) половина предоставленной производствам компенсации налогового вычета по НДС, гарантированно вернётся в виде налогов обратно в государственный бюджет.

Возникает вопрос, а не вызовет ли дополнительную инфляцию возврат производствам (к примеру 2,2 трлн.руб) компенсацией в виде налогового вычета НДС за повышение ключевой ставки ЦБ (к примеру, на 10 процентных пунктов).

Ответ нет...

Во-первых. Так как большая часть (или как минимум половина, в данном примере 1,1 трлн.руб) возвращённых средств производствам будет переведена ими в банки для погашения возросших (привязанных к значению ключевой ставки ЦБ) кредитных (процентных) обязательств по ранее взятым кредитам (займам) (а банки в свою очередь переведут часть денег в ЦБ по своим кредитным обязательствам перед ним).

Во-вторых. Оставшаяся часть компенсаций по налоговому вычету аккумулируется в оборотных средствах производства для обеспечения закупки подорожавших (из-за повышения уровня инфляции) комплектующих и материалов необходимых для изготовления товаров.

В третьих. Даже если какая часть от объёма компенсаций по налоговому вычету производствам пойдёт на увеличение размера заработных плат (за вычетом уплаты 22% пенсионных взносов). То она в экономике, из-за избыточного уровня инфляции, компенсируется обесцениванием зарплат рабочих и пенсий пенсионеров (понижающих потребительский спрос населения).

Так, если в 2024 году по данным ФНС поступления в бюджет по НДФЛ составили 8,4 трлн.руб. (в основном за счёт налогообложения заработных плат). То, при повышении ключевой ставки ЦБ в 10%, ведущий по самым минимальным (оптимистичным) прогнозам, к дополнительному повышению инфляции на 2,6% (из-за повышения себестоимости товаров на 0,26 на каждый однопроцентный рост ключевой ставки ЦБ). Тогда дополнительное обесценивание заработных плат должно составить 1,7 трлн.руб (8,4 трлн.руб/13%НДФЛ*2,6%=1,68).

Четвёртое. Правительству для компенсации недостающих налоговых поступлений в государственный бюджет (чтобы обеспечить выполнение государством социальных обязательств заложенных в бюджете), на начальном этапе, придётся задействовать средства Фонда национального благосостояния (по состоянию на 1 июля 2025 года объем Фонда национального благосостояния (ФНБ) составил 13,1 трлн.руб (13 090 578,9 млн.рублей), что составляет 5,9% ВВП).

В дальнейшем же, лучше накапливать необходимые суммы компенсации по налоговому вычету НДС для производств (связанные с повышением ключевой ставки ЦБ) в существующем государственном Фонде развития промышленности. Который имеет опыт работы отбору и контролю за тем, как вкладываются (расходуются) предоставляемые льготные займы на инвестиционные проекты направленных на выпуск импортозамещающей, высокотехнологичной и конкурентоспособной продукции, локализацию производства комплектующих и автокомпонентов и т.д.

Одним из источником денежных поступлений в Фонд развития промышленности должно стать дополнительное налогообложение банковской сферы (финансовой деятельности), получающей сверх прибыли от высокой ключевой ставки ЦБ.

Для чего, для банковской деятельности ввести дополнительную дифференцированную ставку налогообложения (добавляемую к налогу на прибыль организации сверх установленного значения Налоговым кодексом) привязанную к значению разницы ставки ЦБ при превышении её от установленных целевых показателей в 4% (к примеру в диапазоне от 0,1 до 0,5 от разницы в значении ключевой ставки, с шагом в 0,02 на каждый процентный пункт. Так, к примеру, если разница составляет 1 процентный пункт, то к налогу на прибыль добавляется 0,12 процентных пункта (1*(0,1+0,12)=0,12), если разница составляет 2 процентных пунктов, то к налогу добавляется 0,28 процентных пункта (2*(0,1+2*0,02)=0,28), а если разница составляет 10 процентных пунктов, то к налогу добавляется 3 процентных пункта (10*(0,1+10*0,02)=3)).

Так же для банковской деятельности ввести дополнительно повышающую ставку налогообложения (увеличивающих ставку налога на прибыль организаций до 2-3 процентных пункта) в зависимости от установленной доли (процентного соотношения, к примеру в 25%) выданных кредитов производствам (с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия) в общей структуре банковского (кредитного) "портфеля" финансовой организации.

С оценкой выданных банковских кредитов производствам по согласованию с Фондом развития промышленности, на какие цели были выданы кредиты производствам, чтобы оценить их последующий качественный эффект в наращивании объёмов производства (упреждению повышение инфляции), модернизации производства (способствованию импортозамещению, технологическому суверенитету).

В зависимости от того на какие цели были выданы кредиты производствам банковским кредитам Фондом устанавливается понижающий ранжированный процентный коэффициент от "0" до "1", умножаемый на значение изменяющейся ключевой ставки ЦБ.

Начиная от инвестиционных кредитов производствам выданных на модернизацию своего производственного оборудования, локализацию производства, импортозамещение, в объекты интеллектуальной собственности (за исключением инвестиции в основные фонды предприятия связанных с вложениями в здания, сооружения, жилые помещения) коэффициент устанавливается равным "0". Далее для инвестиционных кредитов выданных на расширение производственных мощностей по выпуску востребованной продукции для замещения импортных товаров на внутреннем рынке страны коэффициент устанавливается равным "0,1". И так далее ранжируя выданные кредиты производствам до значения "1", в зависимости от того, как данные выданные кредиты будут заблаговременно упреждать повышение инфляции в стране (обеспечение удовлетворения роста потребительского спроса в продуктах и товарах повседневного спроса), способствовать импортозамещению, технологическому суверенитету.

При повышении ключевой ставки ЦБ коэффициент будет уменьшать показатель (размер) суммарной доли (процентного соотношения) выданных кредитов производствам в общей структуре банковского (кредитного) "портфеля" финансовой организации. Тем самым понуждая банки выдавать кредиты производствам под более низкие проценты, для наращивания суммарной доли выданных кредитов производствам, чтобы не платить повышенный налог на прибыль.

При этом Фонду развития промышленности необходимо предоставить контроль за целевым расходованием выданных банковских кредитов производствам, чтобы они их не использовали не по назначению.

Дополнительно устанавливаемый для банков (финансовых организаций) необходимый размер суммарной доли (процентного соотношения) выданных кредитов производствам (с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия) регулировать в сторону его повышения до 5-и процентных пунктов (к примеру, с предлагаемой процентного соотношения 25% до 30%) в зависимости от доли государства (владения акциями или долями) в данных банках (финансовых организациях) менее 50%.

Так, к примеру, если государство не владеет долей акций в банке (финансовой организаций), то устанавливаемый (необходимый) размер суммарной доли (процентного соотношения) выданных кредитов производствам дополнительно повышается на 5 процентных пункта с 25% до 30%. Если государство владеет долей акций в банке (финансовой организаций) в размере 10%, то устанавливаемый размер суммарной доли (процентного соотношения) выданных кредитов производствам дополнительно повышается на 4 процентных пункта с 25% до 29%.

По аналогии, как государство требует от бизнеса нести социальную ответственности перед обществом, таким же образом будет осуществлено требование для банков (финансовых организаций) нести социальную социальную ответственность перед производствами с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия.

В качестве компенсаций для банков (финансовых организаций) включить для них в уменьшение (вычитание из) налоговой базы по уплате налога на прибыль организаций часть суммы уплачиваемого налога НДФЛ с банковских вкладов, в зависимости от процентного соотношения суммарной доли выданных кредитов производствам (с высокой добавленной стоимостью и длительным периодом обращения оборотных средств предприятия), плюс доли банковских кредитов выданных физическим лицам на покупку отечественных товаров произведёнными производствами с высокой добавленной стоимостью (локализованных до требуемого уровня в России), в общей структуре банковского (кредитного) "портфеля" финансовой организации.

Что с одной стороны обеспечит финансовую устойчивость банков (финансовых организаций). И с другой стороны сохранит высокие (привлекательные) ставки по банковским вкладам, предотвращая отток денег граждан в другие средства сбережения денег и биржевую спекуляцию (скупку золота, валюты, криптовалюты и т.д.) не приносящую пользу для производств и не способствующих в достижении Россией технологического суверенитета, технологического лидерства.

Обеспечение сохранения высоких (привлекательных) ставок по банковским вкладам для граждан, стоит осуществить посредством цифрового рубля, в котором заложена возможность назначения целевого использования цифровым деньгам.

Для чего обязать Центральный Банк России выдавать кредиты банкам в цифровых рублях с установленными в них целевыми ограничениями в последующей выдачи кредитов заёмщикам: физическим и юридическим лицам только на покупку отечественных товаров (с требуемым уровнем локализации производства), дополнительно юридическим лицам для покупки зарубежной техники (комплектующих, материалов) необходимых в производственной деятельности предприятий удовлетворяющим требуемому уровню локализации производств (как и в целях модернизации и импортозамещения).

Тогда банкам для выдачи кредитов гражданам на покупку зарубежных товаров придётся привлекать средства населения по более высокой ставке вкладов.

Ограничение (запрет) для Центрального Банка в выдаче банкам кредитов для кредитование населения на покупку зарубежных товаров, приведёт к снижению эмиссии денег во внутрироссийский рынок. А с этим уменьшит спроса населения (его покупательскую способность) по отношению к уровню предложения товаров на рынке. Что приведёт к ограничению роста инфляции.

Так же позволит перенаправить эмиссию денег ЦБ на инвестирование (кредитование) в развитие отечественных производств (а не в развитие зарубежных производств, что от части происходит сейчас).

Пятое. Помимо определения источников дополнительных денежных поступлений в Фонд развития промышленности для выплаты производствам компенсации по налоговому вычету НДС связанного с повышением ключевой ставки ЦБ (о них ещё будет сказано ниже).

Следовало бы ввести (распространив на все виды банковских кредитов) ещё одну известную меру в кредитно-денежной политике, достаточно эффективную в деле снижения потребительского спроса (а с этим и более чем способную замедлить инфляцию, охладить экономику), но о которой, как Центральный Банк, так и Правительство замалчивают (лоббируя алчные интересы банковского сектора (кредитно-финансовых организаций) в возможности более просто и быстро навязывать кредиты населению).

Это обязательный первоначальный взнос оплачиваемый заёмщиком из собственных средств при покупке товара в кредит, сейчас он в основном используется в отношении крупных целевых займов (ипотеки и автокредитов).

Поэтому, необходимо распространить на все кредитные продукты в банках (кредитно-финансовых организациях) введение обязательного первоначального взноса оплачиваемого заёмщиком из собственных средств, тем самым запретив выдачу необеспеченных кредитов (займов).

При этом размер первоначального взноса вносимого заёмщиком при оформлении кредита (займа) (или оплачиваемого им при покупке в кредит из собственных средств) должен быть не меньше минимального размера (в процентах) рассчитываемого из суммы: требования ЦБ по обязательному резервированию к банкам (1% - по всем категориям обязательств в валюте Российской Федерации для банков с базовой лицензией; 4,5% - по всем категориям обязательств в валюте Российской Федерации для банков с универсальной лицензией, небанковских кредитных организаций и филиалов иностранных банков) с учётом применяемых надбавок к коэффициентам рисков в отношении наиболее рискованных кредитов (выданных заёмщикам с высокой кредитной задолженностью) и размера изменяемой ключевой ставки ЦБ.

Обязательный первоначальный взнос на кредиты (займы) в банках (кредитно-финансовых организациях) при повышении ключевой ставки ЦБ, в меньшей степени влияет на юридических лиц (производств). Не будет вести к увеличению расходов производств по выплате по старым (ранее взятым) кредитам (займам), как и наличие некоторой доли оборотных средств обеспечивает возможность предприятиям внести повысившийся первоначальный взнос при оформлении нового кредита (займа).

Для физических лиц обязательный первоначальный взнос на кредиты (займы) в банках (кредитно-финансовых организациях) при повышении ключевой ставки ЦБ, будет вынуждать откладывать покупку товаров в кредит (чтобы накопить деньги на повысившийся первоначальный взнос), тем самым снижая потребительский спрос, а с этим замедляя инфляцию в стране. Либо покупать более бюджетные модели товаров, зачастую отечественного производства, что выгодно российским товаропроизводителям.

Поможет снизить закредитованность населения. Как и удерживать граждан от необдуманных, спонтанных покупок в кредит.

Правительство для стимулирования рождаемости, семейным гражданам может уменьшить требования по размеру первоначального взноса по потребительским кредитам в зависимости от количества детей в семье (к примеру, за 1 ребёнка требование уменьшается в 2 раза, за 2-х детей в 3 раза, за 3-х и более детей в 4 раза).

Введение обязательного первоначального взноса на кредиты (займы) в банках (кредитно-финансовых организациях) позволит обойтись в 1,5 - 2 раза меньшим размером повышения ключевой ставки ЦБ для достижения цели по снижению инфляции (снижением потребительского спроса). Что скажется и на снижении процентных ставок по кредитам (займам) для производств и населения (граждан).

Снизит расходы из государственного бюджета на субсидирования процентных ставок банкам по льготным кредитам производствам и гражданам. Как и в меньшем объёме потребуется осуществлять производствам выплаты компенсации по налоговому вычету НДС связанного с повышением ключевой ставки ЦБ (в виду её меньшего повышения).

Введение обязательного первоначального взноса на кредиты (займы) желательно распространить и на микрофинансовые (микрокредитные) организации.

Требование к размеру первоначального взноса в микрофинансовых (микрокредитных) организациях (спрос на микрозаймы в которых ограничен чрезмерно высокими ставками) может быть уменьшено (в 2-3 раза), только при условии выдачи займа при личном присутствии заёмщика (не дистанционно и не по доверенности) проживающего более месяца в данном регионе (имеющего постоянную прописку или временную регистрацию) с идентификации личности по биометрии (для исключения использования поддельных документов, которая вводится для них с 2026 - 2027 года).

Тогда, введение для физических лиц обязательного первоначального взноса на кредиты (займы) в банках (финансовых и микрофинансовых организациях) дополнительно будет способствовать упреждению и уменьшению мошенничества, когда мошенники получают доступ к личному кабинету граждан на Госуслугах и их персональным данным, оформляют на граждан потребительские кредиты, а деньги переводят себе.

С обязательным первоначальным взносом мошенникам сложнее будет оформить на граждан кредиты, так как дополнительно потребуется (через те же дропперские переводы) вначале внести первоначальный взнос из своих денег (а скорее ранее похищенных у других) для получения кредитных денег. А, с учётом вводимого периода охлаждения при выдаче кредита, как и при заморозке банком кредита при подозрениях (что первоначальный взнос внесён от постороннего лица или с новой (лишь несколько дней назад) оформленной карты в другом банке), будут слишком высоки риски лишиться мошенникам своих (ранее украденных) денег.

Шестое. Источником дополнительных денежных поступлений в Фонд развития промышленности для выплаты производствам компенсации по налоговому вычету НДС связанного с повышением ключевой ставки ЦБ. В обязательном порядке должна стать взимаемая часть с уплачиваемых пошлин на импортируемые товары в Россию (включая с пошлин на комплектующие и материалы необходимые для изготовления данных групп товаров). Существующее превышение доли которых (на внутри российском рынке) ведёт к снижению установленного планового показателя (доли товаров произведённых в России по отношению к импортируемым товарам) на ближайшие годы по импортозамещению для данных групп товаров.

В Фонд развития промышленности взимается часть от пошлины в размере процента превышения установленной доли (которая ведёт к снижению установленного планового показателя по импортозамещению для данных групп товаров), плюс размера отклонения (в процентах) от требуемого (планового на ближайшие годы) уровня локализации производства аналогов данных товаров в России. За исключением импортируемых товаров с которых производится уплата технологического сбора (взимаемого с 2026 года, с ввозимой в РФ электронной компонентной базы и промышленной продукции, содержащей электронную компонентную базу).

Так же, необходимо исключить из перечня освобождённых от уплаты таможенных пошлин (ст.47 п.4 Налогового кодекса) в отношении зарубежных товаров ввозимых в Россию в адрес одного получателя (в отношении товаров для личного пользования, доставляемых перевозчиком или пересылаемых в международных почтовых отправлениях), существующее превышение доли которых (ввозимых в Россию) ведёт к снижению установленного планового показателя на ближайшие годы по имортозамещению для данных групп товаров.

Сейчас данные товары освобождены от уплаты таможенных пошлин, если они не превышают цену эквивалентную 200 евро (и 31 килограмм).

Данной лазейкой пользуются продавцы импортных товаров. Что негативно сказывается на отечественных товаропроизводителях (особенно на производителях одежды и обуви).

Седьмое. Последним источником дополнительных денежных поступлений в Фонд развития промышленности для выплаты производствам компенсации по налоговому вычету НДС связанного с повышением ключевой ставки ЦБ. Должно стать частичное удержание с части налога на прибыль организации (с части процентов переводимых в региональные бюджеты) для предприятий отрасли первичной переработки сельскохозяйственной продукции (сырья) занимающих доминирующее положение в регионе (в закупке товара — определённого вида сельскохозяйственной продукции (сырья) для её переработки).

С учётом превышения от установленного уровня доминирующего положения определённого Федеральным законом № 135-ФЗ «О защите конкуренции» для хозяйствующего субъекта (в ст.5 закона регулируется 50%).

А также, с обязательной поправкой учитывающей существующие технологические и экономические ограничения возможности строительства перерабатывающих производств меньшей мощности рассчитываемых на меньшие объёмы первичной переработки сельскохозяйственной сырья (которые могут ограничивать целесообразность строительства дополнительных перерабатывающих производств помимо имеющихся в регионе).

И возможно, с поправкой на уровень потребности в переработки конкретных видов сельскохозяйственной продукции (сырья) в конкретном регионе (к примеру: для высокой потребности в переработке конкретного вида сельскохозяйственного сырья в регионе оставить отчитываемый уровень от 50%, для умеренной потребности в переработке отсчитывать уровень от 70%, для низкой потребности в переработке отсчитывать уровень от 90%).

От того, насколько доминирующее положение перерабатывающего производства превышает в процентах установленный уровень, в соотношении 10 к 1 производится удержание с части налога на прибыль данной организации (с части процентов переводимых в региональные бюджеты) в Фонд развития промышленности.

Согласно Налогового кодекса (статьи 284 НК) из установленной ставки в 25%: - сумма налога, исчисленная по налоговой ставке в размере 18 % (17 % в 2017 - 2030 годах), зачисляется в бюджеты субъектов Российской Федерации (и соответственно сумма налога, исчисленная по налоговой ставке в размере 7 % (8 % в 2025 - 2030 годах), зачисляется в федеральный бюджет).

Если, к примеру, доминирующее положение перерабатывающего производства превышает на 20 процентных пунктов установленный уровень в 50%. То, из соотношения 10 к 1, с уплачиваемого налога на прибыль организации в региональный бюджет Субъекта РФ будет зачисляться 15% (вместо 17%), а 2% зачисляться в Фонд развития промышленности.

Данная мера поможет устранить практику лоббирования региональными властями интересов крупных региональных переработчиков сельскохозяйственной продукции (сырья) в сохранении им монопольного положения в своём регионе, препятствуя строительству дополнительных новых перерабатывающих производств в регионе. Тем самым позволяя региональному монополисту диктовать закупочные цены для производителей сельхоз продукции (сырья), а несогласных вынуждая отвозить свою сельхоз продукцию (сырье) на переработку в соседние регионы разбивая грузовым транспортом дорожное покрытие на большем расстоянии.

Предлагаемая мера будет понуждать региональные власти административно содействовать строительству дополнительных новых перерабатывающих производств в регионе, а не заниматься лоббированием интересов местных крупных монополистов в ущерб региональному бюджету.

Повысит рентабельность у производителей сельхоз продукции (сырья) за счёт меньшей переплаты переработчикам их продукции, увеличит объёмы и ассортимент продуктов питания в магазинах. Способствует упреждению инфляции, роста цен на продуктов питания при росте потребительского спроса.